Wenn Sie Ihr Haus nach zwei Jahren verkaufen, werden möglicherweise Steuern auf den Gewinn fällig – die sogenannte Spekulationssteuer. Doch es gibt Ausnahmeregelungen, unter denen der Verkaufserlös steuerfrei bleibt. Welche Regelungen das sind, welche Rolle dabei die Nutzungsart der Immobilie spielt und welche Steuer-Tipps Sie kennen sollten, lesen Sie hier.

Du möchtest verkaufen? Prüfe ganz einfach, wie viel deine Immobilie wert ist.

Wer ein Haus kauft und bereits zwei Jahre nach seinem Erwerb wieder verkauft, muss auf den daraus resultierenden Gewinn Einkommensteuer zahlen. Diese Steuer wird allgemein als Spekulationssteuer bezeichnet, da sie Spekulationsgeschäfte mit Immobilien unterbinden soll.

Der Gewinn aus dem Verkauf der Immobilie muss in der Einkommensteuerklärung angegeben werden.

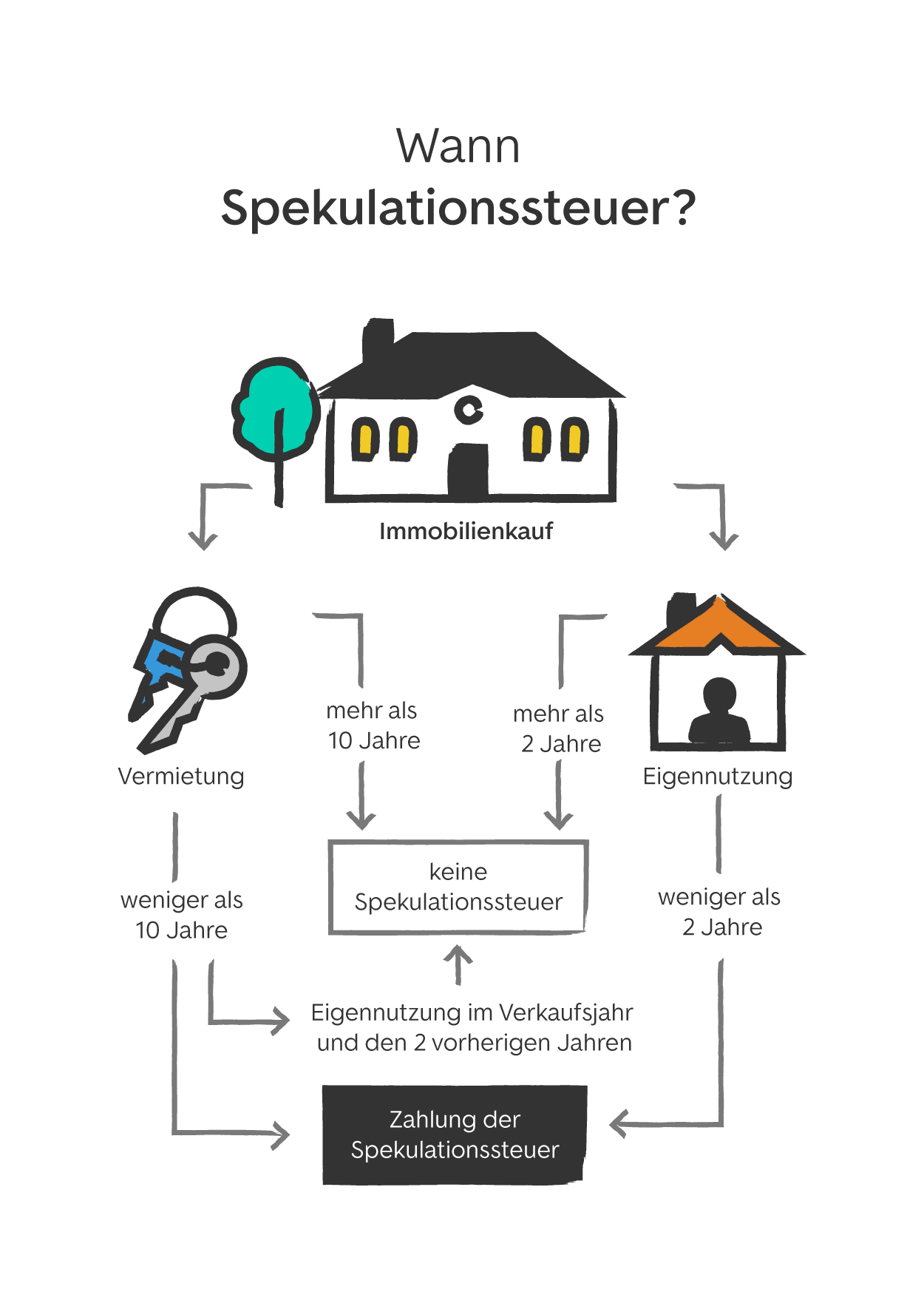

Die Spekulationssteuer wird jedoch nicht fällig, wenn Sie als Verkäufer:in die Immobilie im Verkaufsjahr sowie in den vorangegangenen zwei Kalenderjahren selbst bewohnt haben.

Gewinne aus privaten Veräußerungsgeschäften innerhalb eines Kalenderjahres, die 600 Euro nicht übersteigen, sind auch nicht steuerpflichtig.

Werden mehr als drei Immobilien innerhalb von fünf Jahren nach dem Erwerb verkauft, wird dies als gewerblicher Grundstückshandel eingestuft.

Makler:innen und Steuerberater:innen beraten Sie hinsichtlich möglicher Besteuerung von Gewinnen aus Immobiliengeschäften.

Die Basis für den Hausverkauf bildet eine aktuelle Immobilienbewertung. Starten Sie jetzt kostenlos Ihre Immobilienbewertung und erfahren Sie, welcher Preis für Ihre Immobilie angemessen ist.

Wenn Sie ein Haus oder eine Wohnung privat verkaufen, wird der Verkaufsgewinn mit Ihrem eigenen Einkommensteuersatz besteuert. Grundsätzlich von der Besteuerung ausgenommen sind Gewinne aus Immobilienverkäufen, bei denen die Veräußerung mindestens zehn Jahre nach dem Erwerb erfolgten (§ 23 EStG).

Dies gilt auch, wenn Sie den Verkauf durch Makler:innen durchführen lassen. Geschieht der Verkauf vor Ablauf der Zehnjahresfrist, unterliegt der Verkauf der Steuerpflicht, sofern Sie das Objekt nicht selbst genutzt haben. Es handelt sich dabei meist um vermietete Immobilien, gewerblich oder beruflich genutzte oder leerstehende Immobilien oder unbebaute Grundstücke.

Die sogenannte Zehnjahresfrist für Käufer:innen beginnt mit dem im ursprünglichen notariellen Kaufvertrag mit angegebenen Kaufdatum und endet nach Ablauf von genau zehn Jahren. Erfolgt der Verkauf einer Immobilie vor Ablauf der Zehnjahresfrist, müssen regulär Einkommensteuern auf den Gewinn an das Finanzamt abgeführt werden.

Beispiel:

Sie beurkunden am 6. Januar 2020 den Kaufvertrag. Ihr Objekt ist vermietet. Dann können Sie frühestens zehn Jahre danach, ab dem 7. Januar 2030, steuerfrei verkaufen. Verkaufen Sie hingegen bereits am 7. Januar 2022, ist der Verkauf steuerpflichtig.

Es ist zwar in Zeiten stark ansteigender Immobilienpreise ein seltener Fall, kann aber durchaus vorkommen: Sie befinden sich noch innerhalb der Spekulationsfrist, kaufen und verkaufen mit oder ohne Makler:in eine selbstgenutzte Wohnung und machen damit Verlust. Da es hierbei keinen Gewinn gibt, kann folglich auch keine Spekulationssteuer berechnet werden.

Allerdings besteht die Möglichkeit, den Verlust steuerlich geltend zu machen. Gemäß § 23 EStG müssen Sie jedoch im selben Kalenderjahr Gewinne aus Immobiliengeschäften erzielt haben, mit welchen der Verlust verrechnet werden kann. Der Gewinn muss durch das Verkaufen folgender Immobilien erfolgt sein:

- Grundstücke

- Häuser

- Wohnungen

Es gibt Ausnahmen, bei denen der Gewinn aus einem Immobilienverkauf auch innerhalb der zehnjährigen Spekulationsfrist steuerfrei bleiben. Dies ist dann der Fall, wenn die jeweilige Immobilie im Verkaufsjahr sowie in den vorangegangenen zwei Jahren von den Eigentümer:innen oder ihren Kindern (sofern die Eltern für sie noch Kindergeld beziehen) zu privaten Wohnzwecken genutzt wurden. Wurde das Haus oder die Wohnung seit dem Erwerb durchgängig selbst bewohnt, sind Gewinne aus dem Verkauf grundsätzlich steuerfrei – also auch bei einem Verkauf nach zwei Jahren.

Beispiel:

Sie beurkunden am 6. Januar 2020 den Kaufvertrag für ein Haus und ziehen selbst dort ein. Verkaufen Sie dann das Haus am 7. Januar 2022, bleibt ein eventueller Gewinn steuerfrei, da Sie das Haus selbst genutzt haben. Gleiches gilt, wenn eines Ihrer Kinder im Haus gewohnt hat, Sie keine Miete verlangt und Sie Anspruch auf Kindergeld für das Kind haben.

Diese Regelung greift nicht nur allein für den Hauptwohnsitz. Es reicht, wenn Sie die Wohnung nur zeitweilig bewohnen. Folgende Objekte sind bei einem Verkauf ebenfalls von der Besteuerung befreit, sofern die notwendigen Voraussetzungen erfüllt sind:

- Wohnobjekte, welche als Zweitwohnsitz dienen

- Ferienhäuser und Ferienwohnungen

- Wegen doppelter Haushaltsführung bewohnte Immobilien

Die Spekulationssteuer für ein unbebautes Grundstück hingegen fällt innerhalb der Zehnjahresfrist immer an, da hier im juristischen Sinne keine Eigennutzung für die Steuerbefreiung erfüllt werden kann.

Wird eine Immobilie zwei Jahre nach ihrem Kauf wieder verkauft, und war sie in diesem Zeitraum vermietet, wird auf den Gewinn zwangsläufig Einkommensteuer erhoben. Gewinne, die unterhalb von 600 Euro liegen, werden jedoch nicht versteuert.

Bei der vorzeitigen Kündigung eines Darlehensvertrages für eine Immobilienfinanzierung von Haus, Wohnung oder Grundstück verliert die Bank Zinsen. Der Zinsschaden wird durch eine Vorfälligkeitsentschädigung ausgeglichen, die Darlehensnehmer:innen tragen müssen.

Die Spekulationssteuer kann immer dann anfallen, wenn Sie eine Immobilie wie ein Haus, eine Wohnung oder ein Grundstück innerhalb von zehn Jahren nach dem Kauf wieder verkaufen und dabei Gewinn erzielen. Wenn der Wohnraum oder das Grundstück über drei Jahre selbst genutzt wurde, kann, wie bereits erwähnt, hiervon eine Ausnahme gemacht werden.

Beispiel:

| Verkaufspreis der Immobilie | 280.000€ |

| Kosten im Rahmen des Verkaufs | -10.000€ |

| Anschaffungskosten | -230.000€ |

| Zu versteuernder Gewinn | = 40.000€ |

| Persönlicher Steuersatz (Spekulationssteuer) | 40% |

| Zu zahlende Steuer | = 16.000€ |

Beim Verkauf mehrerer Immobilien müssen Sie darauf achten, dass dies in steuerlicher Hinsicht nicht als gewerblicher Grundstückshandel gewertet wird. Die sogenannte Drei-Objekt-Grenze gilt hier als Unterscheidungskriterium: Werden innerhalb eines Zeitraums von fünf Jahren mehr als drei Objekte veräußert, geht das Finanzamt von einer gewerblichen Tätigkeit aus.

Sie zahlen dann Gewerbesteuer und führen Umsatzsteuer in Höhe von 19 Prozent an das Finanzamt ab. Sollten Sie eine Immobilie geerbt haben, bleibt diese Immobilie unberücksichtigt, es sei denn, die Erblasser:innen haben bereits vor dem Erbfall drei oder mehr Objekte innerhalb von fünf Jahren verkauft.

Wie hoch die Besteuerung auf Gewinne aus privaten Veräußerungsgeschäften ausfällt, hängt in erster Linie von Ihrem persönlichen Einkommensteuersatz ab. Der Gewinnbetrag kann jedoch durch Aufwendungen gesenkt werden, die mit dem Verkauf der Immobilie unmittelbar zusammenhängen. Dazu zählen Kosten für Inserate, Makler- und Notarkosten sowie Fahrtkosten zu Besichtigungsterminen.

Im Rahmen der Einkommensteuererklärung werden Gewinne aus Immobilienverkäufen in der Anlage SO (sonstige Einkünfte) angegeben. Nach dem Zuflussprinzip gilt als Veranlagungsjahr dasjenige Kalenderjahr, in welchem Immobilienverkäufer:innen die Verkaufssumme ihrer Immobilie erhalten haben.

Lassen Sie sich darüber ausführlich von Ihrem:Ihrer Steuerberater:in informieren.

Wird statt einer einmaligen Kaufpreiszahlung eine Ratenzahlung des Kaufbetrages vereinbart, wird gleichzeitig auch die Steuerlast über diesen Zeitraum verteilt. Dies kann sich im Einzelfall als vorteilhaft erweisen, nämlich wenn auf diese Weise die Steuerfreigrenze von 600 Euro nicht überschritten wird. Ebenfalls von Vorteil kann die Verschiebung des Gewinnzuflusses in ein anderes Kalenderjahr sein, in welchem geringere Einkünfte zu erwarten sind.

Beispiel:

Kurz vor Eintritt in den Ruhestand verkaufen Immobilieneigentümer:innen ein Wohnobjekt. Es ist bereits zum Verkaufszeitpunkt gewiss, dass die Eigentümer:innen ungeachtet des Immobilienverkaufs im folgenden Kalenderjahr geringere Einkünfte erhalten werden. Aus diesem Grund ist es steuerlich von Vorteil, wenn der Gewinn aus dem Immobilienverkauf erst im Folgejahr auf das Konto eingeht, da dadurch die Steuerlast geringer ausfällt.

- Wie hoch ist die Spekulationssteuer?

-

Die Spekulationssteuer beträgt in der Regel 40 Prozent vom erzielten Gewinn durch den Verkauf der Immobilie innerhalb der zehnjährigen Spekulationsfrist mit Beginn ab Kauf.

- Wann muss ich Einkommensteuer auf den Verkaufsgewinn zahlen?

-

Wenn eine Immobilie wie eine Wohnung, Haus oder ein Grundstück privat verkauft wird, sind Sie als private:r Verkäufer:in von der Besteuerung ausgenommen, vorausgesetzt, der Verkauf erfolgt später als zehn Jahre nach dem Erwerb (privates Veräußerungsgeschäft nach § 23 EStG). Erfolgt der Verkauf vor Ablauf der Zehnjahresfrist, unterliegt der Verkauf der Steuerpflicht, sofern Sie das Objekt nicht selbst genutzt haben. Es handelt sich dabei meist um vermietete Immobilien, gewerblich oder beruflich genutzte oder leerstehende Immobilien oder unbebaute Grundstücke.

- Wann müssen bei einem Hausverkauf nach zwei Jahren keine Steuern gezahlt werden?

-

Es gibt natürlich auch Ausnahmen innerhalb der Zehnjahresfrist, bei denen die Einkommensteuer auf den Verkaufserlös nicht fällig wird. Wenn ein Haus zwischen dem Kauf und dem Verkauf durch Verkäufer:innen selbst oder von einem der Kinder zu Wohnzwecken genutzt wurde, müssen keine Steuern auf den Erlös gezahlt werden, selbst wenn bereits nach zwei Jahren ein:e Käufer:in gefunden und das Haus wieder verkauft wird.

- Was ist die Drei-Objekt-Grenze bei einem Hausverkauf nach zwei Jahren?

-

Beim Verkauf mehrerer Häuser müssen Sie die sogenannte Drei-Objekt-Grenze beachten: Wenn Sie innerhalb von fünf Jahren nach dem Erwerb, mit oder ohne Makler:in, mehr als drei Immobilien verkaufen, geht der Gesetzgeber von einem gewerblichen Immobilienhandel aus. Sie zahlen dann Gewerbesteuer und die Umsatzsteuer in Höhe von 19 Prozent an das Finanzamt. Falls Sie eine Immobilie geerbt haben, bleibt diese Immobilie unberücksichtigt, es sei denn, die Erblasser:innen haben bereits vor dem Erbfall drei oder mehr Objekte innerhalb von fünf Jahren verkauft.

- Wie hoch sind die Steuern beim Hausverkauf nach zwei Jahren?

-

Ihr gesamtes Einkommen im Veranlagungsjahr nimmt Einfluss auf die Höhe der Steuer beim Hausverkauf. Außerdem wird die Steuerlast durch alle Aufwendungen gesenkt, die im Zusammenhang mit dem Verkauf des Hauses stehen. Hierbei kann es sich um die Kosten für Immobilienmakler:in und Notar:in sowie Ausgaben für Inserate und Fahrtkosten zu Besichtigungsterminen handeln.

Die ImmoScout24 Redaktion verfasst jeden Beitrag nach strengen Qualitätsrichtlinien und bezieht sich dabei auf seriöse Quellen und Gesetzestexte. Unsere Redakteur:innen haben ein hohes Niveau an Immobilienwissen und informieren Sie als Expert:innen mit informativen und vertrauenswürdigen Inhalten. Wir verbessern und optimieren unsere Inhalte kontinuierlich und versuchen, sie so leserfreundlich und verständnisvoll wie möglich aufzubereiten. Unser Anliegen ist es dabei, Ihnen eine erste Orientierung zu bieten. Für persönliche Anfragen Ihrer rechtlichen oder finanziellen Anliegen empfehlen wir Ihnen, eine:n Rechts-, Steuer-, oder Finanzberater:in hinzuzuziehen.

Ähnliche Artikel

Ähnliche Artikel