Deutschlands größtes Netzwerk für deine Immobilienfinanzierung

Finde kostenlos deinen perfekten Finanzierungspartner unter unseren bundesweit über 1.500 Finanzierungsberater:innen!

Annas Geschichte

Einfamilienhaus in Köln

Finanzierungssumme: 450.000 €

"Ein echt super Service! Sehr engagiert und flexibel!

Die Berater waren auch sehr kurzfristig und am Abend noch erreichbar."

Stefans Geschichte

Einfamilienhaus in Euskirchen

Finanzierungssumme: 281.000 €

"Sehr freundlich und kompetent. Man hat uns ausführlich beraten und alle Fragen beantwortet. Ein passendes Angebot kam am selben Tag. Ich bin sehr zufrieden!"

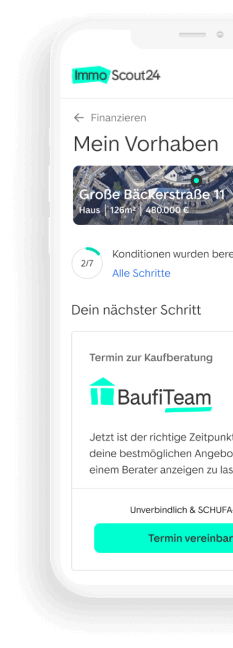

Kaufberatung

Wir beraten dich kostenlos

Du willst schon bei der Suche einen Finanzierungsprofi an deiner Seite? Das BaufiTeam ist kostenlos für dich da.

.png)

Anschlussfinanzierung

Deine Finanzierung läuft bald aus?

Finde jetzt mit uns deine ideale Anschlussfinanzierung für dein Eigenheim.

Immobilienfinanzierung

Kostenlos Finanzierungsangebote erhalten und Vergleichen

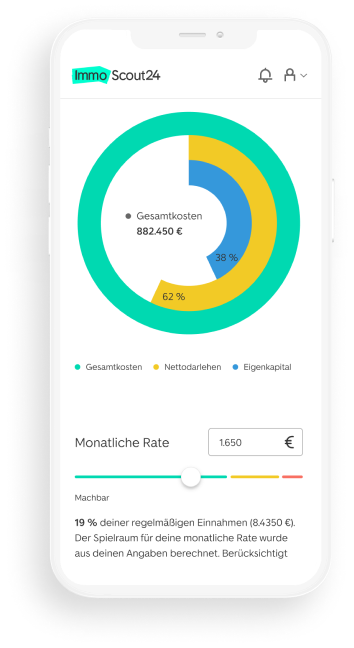

Die Entscheidung für den Kauf einer Immobilie ist eine der wichtigsten im Leben. Umso entscheidender ist es, die richtige Immobilienfinanzierung zu finden. Mit den passenden Finanzierungsangeboten kann der Traum vom Eigenheim Realität werden. Wir helfen dir, kostenlos Finanzierungsangebote zu erhalten und zu vergleichen. So findest du die besten Konditionen, findest die passende Darlehensart und sparst bares Geld.

Warum ist der Vergleich von Finanzierungsangeboten so wichtig?

Bei der Immobilienfinanzierung geht es oft um hohe Summen und langfristige Verbindlichkeiten.

Ein Vergleich der verschiedenen Angebote kann enorme finanzielle Vorteile bieten. Unterschiedliche Banken und Finanzdienstleister haben variierende Zinssätze, Tilgungsbedingungen und Sonderkonditionen. Durch einen umfassenden Vergleich sicherst du dir die besten Konditionen und findest die Finanzierung, die perfekt zu deiner finanziellen Situation passt.

So erhältst und vergleichst du kostenlos Finanzierungsangebote

Mit ImmoScout24 ist der Prozess denkbar einfach:

1. Angaben zur Immobilie machen

Gib relevante Informationen zu deiner Wunschimmobilie ein.

Jetzt starten

2. Beschreibe deine Finanzen

Gib dein Haushaltseinkommen an und wie viel Eigenkapital du einbringen kannst.

3. Erhalte Angebote

Erhalte schnell maßgeschneiderte Angebote von Banken und Finanzdienstleistern.

4. Vergleichen und auswählen

Vergleiche die Angebote (Zinssätze, Tilgungspläne und Sonderkonditionen) und wähle das Beste.

Wichtige Faktoren bei der Immobilienfinanzierung

Bei der Immobilienfinanzierung spielen mehrere wichtige Faktoren eine entscheidende Rolle. Ein niedriger Zinssatz reduziert die Gesamtkosten der Finanzierung erheblich. Ebenso ist eine flexible Tilgungsrate wichtig, da sie es ermöglicht, die Finanzierung an die eigenen finanziellen Möglichkeiten anzupassen. Zudem kann die Option, Sondertilgungen zu leisten, die Laufzeit und die Zinskosten der Finanzierung verkürzen. Schließlich sollten auch mögliche Nebenkosten wie Bearbeitungsgebühren und Versicherungen beachtet werden, da sie die Gesamtkosten der Finanzierung beeinflussen können.

Wie läuft eine Immobilienfinanzierung ab?

Die Immobilienfinanzierung ist ein zentraler Schritt auf dem Weg zum Eigenheim. Doch wie läuft eine Immobilienfinanzierung eigentlich ab? Der Prozess umfasst mehrere wichtige Schritte: von der ersten Beratung über die Auswahl der passenden Finanzierungsform bis hin zur finalen Vertragsunterzeichnung. Um dir einen detaillierten Überblick zu verschaffen, haben wir einen umfassenden Artikel erstellt, der dich Schritt für Schritt durch den Ablauf der Immobilienfinanzierung führt.

Hier erfährst du alles über den Ablauf einer Immobilienfinanzierung.

Häufig gestellte Fragen zur Angebotssuche

-

Sind die Angebote und der Kontakt mit den Berater:innen unverbindlich?

-

Ja, die Anfrage ist völlig unverbindlich und kostenlos. Selbst wenn du keines der Angebote annimmst, entstehen bei dir keine Kosten.

-

Lohnt es sich, Angebote zu vergleichen, obwohl die Traumimmobilie noch nicht gefunden ist?

-

Ja! Wir empfehlen dir, dich so früh wie möglich beraten zu lassen. Eine Erstberatung hilft dir zu verstehen, was dich der Kauf einer Immobilie monatlich kostet und verschafft dir viele Vorteile bei der weiteren Suche.

-

Wieso ist dieses Angebot kostenlos?

-

Finanzberater:innen zahlen uns eine faire Gebühr, um auf unserem Vergleichsportal mitzumachen. Diese Pauschale soll dabei sicherstellen, dass du bei uns nur wahrhaftige Expert:innen findest und von attraktiven Angeboten profitieren kannst!

-

Ist das Anfordern eines Finanzierungsangebotes unverbindlich?

-

Ja, die Anfrage ist vollkommen unverbindlich und kostenlos. Selbst wenn du keines der Angebote annimmst, entstehen bei dir keinerlei Kosten.

-

Was passiert, wenn ihr meine Finanzierungsanfrage erhalten habt?

-

Deine Finanzierungsanfrage wird direkt an die passenden Anbieter – insbesondere aus deiner Region – weitergeleitet. Die angefragten Banken/Berater:innen melden sich daraufhin bei dir, um dir ein individuelles Finanzierungsangebot vorzuschlagen.

Für die Übermittlung Ihrer Anfrage an passende Finanzierungsanbieter erhält ImmoScout24 eine Vergütung. ImmoScout24 leitet dabei ausschließlich an professionelle Finanzierungsanbieter, die Expertise vom Markt mitbringen sowie eine vertraglich geregelte Geschäftsbeziehung zu ImmoScout24 pflegen weiter.