Die Anschlussfinanzierung wird für dich spannend, wenn die Zinsbindungsfrist deines Immobilienkredits ausläuft. In den meisten Fällen wird die Immobilie dann mit einem neuen Kredit weiter finanziert. In diesem Rahmen gibt es viele, teilweise komplexe Punkte und Fragestellungen. Damit wir dir bestmöglich weiterhelfen können, verrate uns doch gerne, was dich interessiert.

Je früher du dich mit der Anschlussfinanzierung beschäftigst, desto wahrscheinlicher ist es, bessere Konditionen zu finden.

Die aktuellen Zinsen der Banken sind die entscheidende Rechengröße. Schon wenige Prozentpunkte Unterschied machen bei der Anschlussfinanzierung viel aus. Ein gründlicher Vergleich bietet sich an.

Es wird zwischen Prolongation, Umschuldung und Forward-Darlehen bei der Anschlussfinanzierung unterschieden.

Der Rechner zur Anschlussfinanzierung hilft dir bei einer schnellen Übersicht. Eine persönliche Beratung kann weitere Fragen klären.

FAQ - Häufige Fragen zur Anschlussfinanzierung

-

Welche Arten der Anschlussfinanzierung gibt es?

-

Als Anschlussfinanzierung kommt eine Prolongation bei der gleichen Bank, eine Umschuldung zu bei einer anderen Bank oder ein Forward-Darlehen infrage.

- Wann sollte ich die Anschlussfinanzierung abschließen?

-

Spätestens sechs Monate vor Ablauf der Zinsbindung. Forward-Darlehen können und sollten je nach aktuellem Zinsniveau bis zu drei Jahre vor Abruf abgeschlossen werden. Bei einer geplanten Prolongation ist deine Bank verpflichtet, dir drei Monate vor Ablauf der Zinsbindung ein neues Angebot zu machen.

- Worauf ist bei der Anschlussfinanzierung zu achten?

-

Bei der Anschlussfinanzierung solltest du wie bei allen Darlehen auf gute Konditionen achten. Bei einem niedrigem Zinsniveau solltest du möglichst lange Laufzeiten aushandeln, um langfristig zu profitieren. Ebenfalls wichtig ist ein Blick auf die Höhe der Restschuld.

- Meine Anschlussfinanzierung wurde abgelehnt – was tun?

-

Bei einer Ablehnung kann ein Bürge die Chance auf einen positiven Ausgang erhöhen. Alternativ kannst du an der Höhe der Kreditraten oder deiner Bonität Stellschrauben ansetzen.

- Wann ist es sinnvoll, die Anschlussfinanzierung aufzustocken?

-

Fallen unerwartete Kosten am Haus an, kann die Aufstockung eine Anschlussfinanzierung sinnvoll sein – vorausgesetzt, die Konditionen sind besser als bei der Aufnahme eines neuen, zusätzlichen Kredits.

Eine Baufinanzierung kann einen Zeitraum von bis zu 35 Jahren umfassen und ist vor allem für Laien eine komplexe Angelegenheit. Schließlich beschäftigst du dich wahrscheinlich nur ein paar mal im Leben mit einer Finanzierung für dein Haus oder deine Wohnung.

Die erste Zinsbindungsfrist endet meist nach 10 oder 15 Jahren. Danach werden die Zinskonditionen gerne neu verhandelt. Das ist die sogenannten Anschlussfinanzierung.

Wie bei deiner ersten Immobilienfinanzierung sind auch hier günstige Zinsen vorteilhaft. Wir haben im Folgenden viele Infos zum Thema für dich zusammengestellt und versuchen dir zu beantworten, wann die Aussichten auf günstige Zinsen gut sind, wann sich der Wechsel zu einer anderen Bank lohnt und was bei der Anschlussfinanzierung sonst noch zu berücksichtigen ist.

Informiere dich ausführlich zu folgenden Themen

- Welche Arten der Anschlussfinanzierung gibt es?

- Wie funktioniert eine Anschlussfinanzierung genau?

- Welche Unterlagen brauche ich für die Anschlussfinanzierung?

- Wann kann man eine Anschlussfinanzierung machen?

- Anschlussfinanzierung: Die Sache mit den Zinsen

- Prolongation oder Umschuldung?

- Wann lohnt sich ein Forward-Darlehen?

- Ist eine Anschlussfinanzierung bei der KfW möglich?

- Vergleich der Anschlussfinanzierungen ist unumgänglich

- Welche Rolle spielen Sondertilgungen bei der Anschlussfinanzierung?

- Wie funktioniert eine Anschlussfinanzierung bei einer Versicherung?

- Was kann ich tun, wenn meine Anschlussfinanzierung abgelehnt wird?

- Kann ich meine Anschlussfinanzierung aufstocken?

- Wie sieht die Anschlussfinanzierung bei geringer Restschuld aus?

- Zehn clevere Tipps für deine Anschlussfinanzierung

Mit der Anschlussfinanzierung ist eine Finanzierung für die Immobilie gemeint, die dann beginnt, wenn deine aktuelle Finanzierung ausläuft. Auch nach Ende der Zinsbindung kannst du dich trotz noch laufendem Vertrag häufig für eine andere, günstigere Finanzierung entscheiden. Hier zunächst eine Übersicht der drei möglichen Arten der Anschlussfinanzierung für dein Haus oder deine Wohnung:

Arten der Anschlussfinanzierung

| Prolongation | Umschuldung | Forward-Darlehen |

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

Die Anschlussfinanzierung funktioniert prinzipiell wie die Erstfinanzierung: Du vereinbarst mit einer Bank deiner Wahl eine Rückzahlung der Darlehenssumme und einigst dich mit ihr auf die Konditionen der Anschlussfinanzierung (Höhe des Sollzinssatz, Sondertilgungsoptionen, Zinsbindungsfrist etc.).

Die Anschlussfinanzierung ist zum Ende der Zinsbindungsfrist der ersten Finanzierungsrunde notwendig. In der Praxis werden die Kündigungsfristen der jeweiligen Darlehensverträge häufig in den allgemeinen Geschäftsbedingungen geregelt. Welche konkrete Mindestkündigungsfrist den Darlehensnehmer:innen eingeräumt werden müssen, wurde vom Bundesgerichtshof indes noch nicht entschieden:

„Allerdings sind die Interessen des Kreditnehmers erst dann angemessen berücksichtigt, wenn die zur Verfügung stehende Zeit es diesem auch ermöglicht, auf die geänderten Konditionen zu reagieren und auch ggf. Angebote anderer Kreditgeber zu prüfen.“ (BGH III ZR 281/87).

Dieser Vorgang kann unter Umständen mehrere Monate in Anspruch nehmen. Daher solltest du frühzeitig nach der idealen Variante einer Anschlussfinanzierung suchen und dementsprechend verschiedene Angebote einholen und miteinander vergleichen.

Es ist ratsam, den Zeitpunkt des Fristablaufs fest in den Kalender einzutragen. Eine neue Bank muss im Gegensatz zum bereits finanzierenden Institut unter anderem die finanziellen Hintergründe und die Bonität der potenziellen Kund:innen klären und sich ein Bild von der Immobilie machen, um ein verbindliches Angebot für die Anschlussfinanzierung abgeben zu können.

Jetzt Anschlussfinanzierungen vergleichen

Welche Finanzierungskosten kommen bei den aktuellen Hypothekenzinsen auf mich zu? Antworten auf diese Fragen liefert unser Finanzierungsrechner.

Vor allem, wenn du die Bank im Rahmen der Anschlussfinanzierung wechseln möchtest, musst du einige Unterlagen und Informationen zusammentragen, damit der Kredit gewährt werden kann. Sammle alle Unterlagen im Vorfeld zusammen. Häufig werden kostspielige Entscheidungen unter Zeitdruck getroffen, also sei besser gut vorbereitet.

Diese Unterlagen werden im Normalfall benötigt:

Personalausweiskopien der Antragssteller:innen

Gehaltsabrechnung der letzten drei Monate von allen Antragssteller:innen

Bei Rentner:innen: Aktueller Rentenbescheid oder Kontoauszüge der letzten drei Monate

Bei Selbstständigen: Jahresabschlüsse oder EÜR der letzten drei Jahre, Einkommensteuerbescheide der letzten drei Jahre, aktuelle betriebswirtschaftliche Auswertung

Nachweise über Eigenkapital (Kontoauszüge)

Immobilienkaufvertrag

Kreditvertrag der umzuschuldenden Bank

Letzter Jahreskontoauszug des umzuschuldenden Darlehens

Berechnung der Wohnfläche

Grundbuchauszug

Bei Eigentumswohnungen: Teilungserklärung

Bei vermieteten Objekten: Mietverträge, Nachweis und Aufstellung der Mieteinnahmen, letzte Einkommensteuererklärung, aktuelle Vermögensaufstellung

Die genauen Anforderungen variieren von Bank zu Bank. Frage also im Zweifelsfall bei deinem:deiner Berater:in nach, damit die Vergabe deines Anschlussdarlehens nicht aufgrund fehlender Unterlagen unnötig verzögert wird.

Wer früh dran ist, kann hier mehr rausholen. Es lohnt sich also durchaus schon ein paar Jahre vor Ablauf der Zinsbindungsfrist sich mit der Anschlussfinanzierung zu beschäftigen. Vielleicht kommt ja auch ein Forward-Darlehen für dich in Frage? Dieses kann bereits 5 Jahre bzw. 60 Monate vorher festgeschrieben werden.

Zeitnot ist stets ein schlechter Berater bei der Anschlussfinanzierung. Deine Bank ist gesetzlich dazu verpflichtet, dir drei Monate vor Ablauf der Zinsbindung ein neues Angebot für die Anschlussfinanzierung vorzulegen. Allerdings hast du dann kaum noch Zeit nach Alternativen zu suchen.

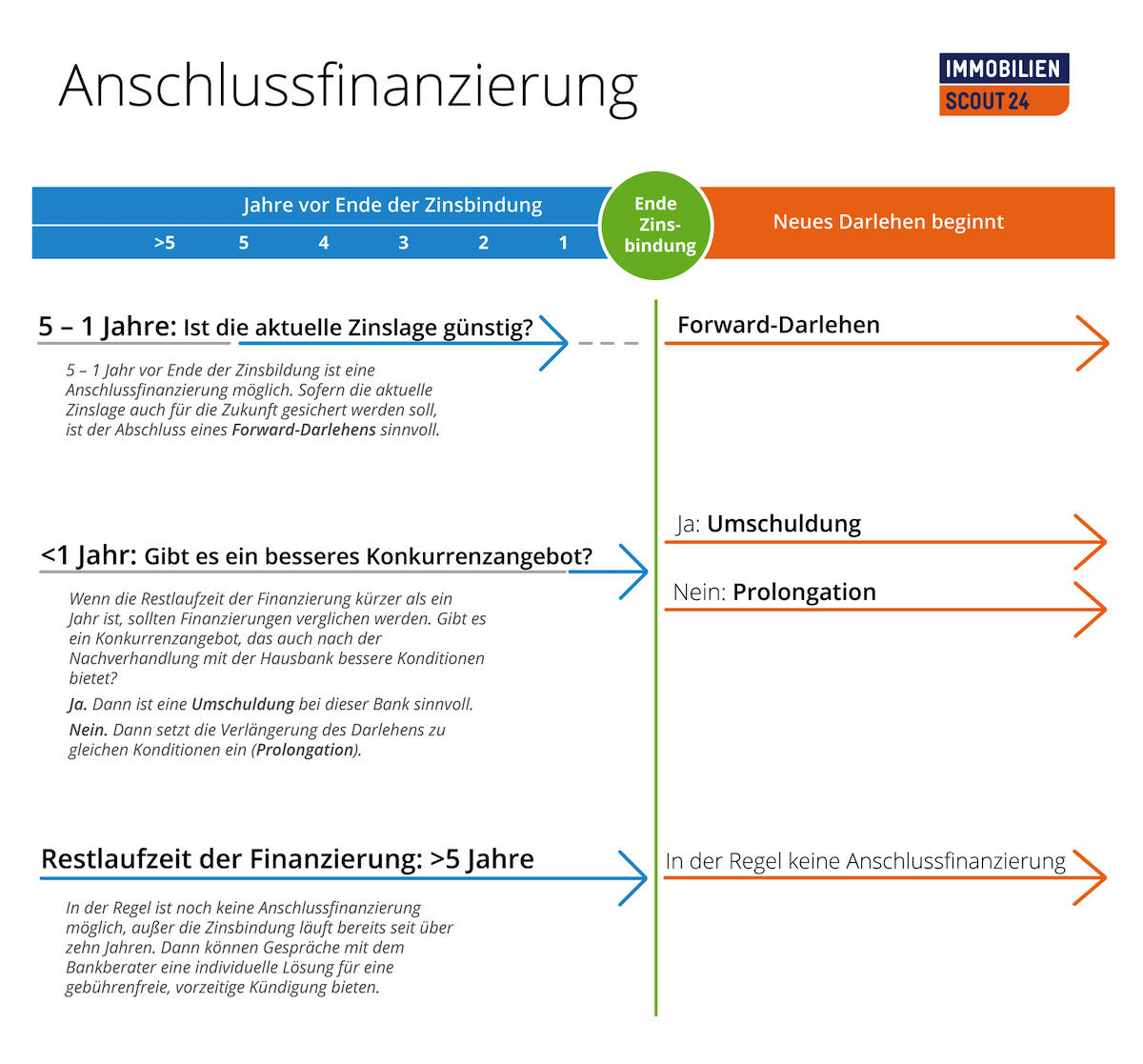

Ab wann du die Anschlussfinanzierung für deine Immobilie planen solltest, ist also leicht zu beantworten: Frühestens fünf Jahre und spätestens sechs Monate vor Ablauf der Zinsbindungsfrist.

Unsere Darstellung verschafft dir einen Überblick darüber, zu welchem Zeitpunkt du dich mit welcher Finanzierungsvariante beschäftigen solltest:

Wann welche Anschlussfinanzierung nutzen?

Wann welche Anschlussfinanzierung nutzen?Die Zinsen sind die entscheidende Größe bei jedem Kredit und haben großen Einfluss auf deine monatliche Rate und auch die Gesamtsumme des Kredits. Somit sind sie auch bei der Anschlussfinanzierung sehr zu beachten. Der folgende Chart gibt einen ersten Überblick über die aktuellen Bauzinsen.

Wer sich für seine Anschlussfinanzierung also beste Zinsen sichern will, muss abwiegen. Ist der aktuelle Zinssatz attraktiv? Wenn ja, für welchen Zeitraum? Welche Entwicklung wird in den nächsten Jahren erwartet.

Sind steigende Zinsen zu erwarten, dann lohnt es sich schnell zu sein und die aktuellen Zinsen bei der Anschlussfinanzierung oder ggf. auch mit einem Forward-Darlehen festzuschreiben.

Sind sinkende Zinsen zu erwarten, dann lohnt es sich vielleicht auch zu warten. Bei der Entscheidung kann sowohl ein Vergleich verschiedene Anbieter als auch eine persönliche Beratung weiterhelfen.

Wenn du deine Anschlussfinanzierung für dein Haus oder deine Wohnung beispielsweise drei Jahre vor Ablauf der Zinsbindung planst, ist es wichtig zu wissen, wie das derzeitige Zinsniveau ist.

Neben den aktuellen Bauzinsen gibt es weitere Einflussfaktoren, die über den Zinssatz für das Anschlussdarlehen mit entscheiden. Das sind oft:

- Bonität der Darlehensnehmer:innen

- SCHUFA-Score

- Beleihungsauslauf (Verhältnis zwischen Darlehenssumme und Beleihungswert)

- Höhe des Anschlussdarlehens

- Regionale Besonderheiten

- Geschäftspolitik des Kreditinstituts

- Laufzeit der Zinsbindung

Aussagekräftige Zinswerte für Anschlussfinanzierungen lassen sich dennoch angeben. Im Einzelfall weichen diese etwas nach oben oder nach unten ab.

Für die Anschlussfinanzierung ist die Entwicklung des allgemeinen Zinsniveaus sehr wichtig. Steigen oder sinken die Darlehenszinsen für die Anschlussfinanzierung laut Prognosen? Oder bewegen die Zinsen sich kontinuierlich in einem bestimmten Prozentbereich?

Für die Anschlussfinanzierung sind diese Veränderung der Zinsen von entscheidender Bedeutung, denn schon wenige Prozentpunkte können im Endeffekt zu erheblichen Mehrkosten führen.

Zwei Faustformeln lassen sich ableiten:

Sinken die Zinsen, sind kürzere Zinsbindungen zu wählen.

Steigen die Zinsen, sind längere Zinsbindungen sinnvoll.

Unsere aktuelle Einschätzung zur Marktlage bzgl. der Zinsen findest du hier:

Ob du deine Anschlussfinanzierung für dein Haus jetzt sicherst oder zu einem späteren Zeitpunkt, sollte daher erst nach reiflicher Überlegung und nach Analyse der Darlehenszinsen-Prognose für die Anschlussfinanzierung entschieden werden!

Du musst eine Anschlussfinanzierung planen, da eine Restschuld aus der Erstfinanzierung besteht? Dabei ist es erst einmal egal, für welche der Arten von Anschlussfinanzierungen du dich entscheidest. Dein Fokus sollte vielmehr darauf liegen, möglichst gute Konditionen für das Anschlussdarlehen zu erzielen – auch wenn es bedeutet, dass du die Bank wechseln musst.

Die folgenden Überlegungen können dir dabei helfen, deine Entscheidung zwischen Prolongation oder Umschuldung als Anschlussfinanzierung zu treffen:

Die meistgenutzte Variante der Anschlussfinanzierung ist die sogenannte Prolongation: eine Verlängerung des Vertrages bei derselben Bank. Spätestens drei Monate vor Ende der Zinsbindung ist der Kreditgeber verpflichtet, dir mitzuteilen, zu welchen Konditionen er das Darlehen verlängert und in welchem Umfang er beispielsweise Sondertilgungen ermöglicht.

Oft bieten Banken ihren Kund:innen eine Baukredit-Anschlussfinanzierung zu denselben Konditionen wie bei der Erstfinanzierung an. Wichtig ist, dass du nicht jedes Angebot zur Anschlussfinanzierung kommentarlos akzeptierst. Denn schließlich kannst du hier beträchtliche Geldsummen einsparen.

Bietet dir eine andere Bank einen um mindestens 0,2 Prozent niedrigeren Zinssatz für die Anschlussfinanzierung an als dein bisheriger Finanzgeber, solltest du über das andere Angebot der weiteren Finanzierung nachdenken.

Du schreckst vor der zeitraubenden Zusammenstellung der benötigten Unterlagen zurück oder fürchtest, dass die neue Bank deine Immobilie schlechter bewertet? In den meisten Fällen bedeutet eine Umschuldung jedoch günstigere Konditionen.

Meist ist eine Gutachterprüfung für die neue Bank aber so aufwendig, dass selten ein neues Gutachten erstellt wird. Somit ist die Anschlussfinanzierung für den:die Kreditnehmer:in wiederum mit weniger Aufwand verbunden als gedacht.

Die Kosten, die bei der Grundbuchumschreibung anfallen, liegen im Schnitt bei:

400 bis 500 Euro bei einem Umschuldungsbetrag von 100.000 Euro.

Eine um 0,5 Prozentpunkte günstigere Immobilien-Anschlussfinanzierung (über die gleiche Summe) ermöglicht bei zehn Jahren Laufzeit eine Zinsersparnis von 5000 Euro.

Je höher das Darlehen ist, desto eher lohnt sich der Wechsel.

Wer weiß, dass die eigene Finanzierung erst in ein paar Monaten ausläuft, kann sich mit einem Forward-Darlehen günstigere Zinsen sichern. Aktuelle Zinsen für die Anschlussfinanzierung können bis zu 60 Monate vor Ablauf der ersten Finanzierung gesichert werden.

Wusstest du, dass du zehn Jahre nach Auszahlung des Immobiliendarlehens ein gesetzliches Sonderkündigungsrecht besitzen kannst, ohne dass eine Vorfälligkeitsentschädigung fällig wird? Falls du also ein besseres Angebot mit günstigeren Konditionen gefunden hast, kannst du deinen bestehenden Darlehensvertrag kündigen und eine Umschuldung durchführen.

Wenn du für die Anschlussfinanzierung deiner Immobilie auf ein Forward-Darlehen setzt, ist die Zinsentwicklung von besonderer Bedeutung. Ist absehbar, dass das allgemeine Zinsniveau sinkt, solltest du eventuell noch ein wenig Geduld haben – sofern dies in Anbetracht der auslaufenden Zinsbindungsfrist möglich ist. Zeigt die Tendenz jedoch, dass die Zinsen für die Anschlussfinanzierung steigen werden, ergibt ein Forward-Darlehen zum jetzigen Zeitpunkt durchaus Sinn.

Du solltest beachten, dass du bei einem Forward-Darlehen die vereinbarten Zinsen auch tatsächlich übernehmen musst. Falls nach der Auszahlung des Forward-Darlehens doch noch günstigere Zinsen für eine Anschlussfinanzierung zu haben sind, musst du also trotzdem den vertraglich vereinbarten Zinssatz des Forward-Darlehens übernehmen. Damit dir genau das nicht passiert, solltest du die Zinsentwicklung auf dem Zinsmarkt stets im Auge behalten, um dein Risiko zu minimieren.

Wenn du ein Forward-Darlehen mit einem bestimmten Zinssatz abgeschlossen hast und die bereitstellungszinsfreie Zeit beispielsweise sechs Monate beträgt, die Auszahlung des Forward-Darlehen aber erst in zwölf Monaten erfolgt, erhebt die Bank für die restlichen sechs Monate einen Zinsaufschlag pro Monat auf den vereinbarten Zinssatz. Dieser Aufschlag liegt meist bei 0,01 bis 0,03 Prozent.

Übliche Vorlaufzeiten bei Forward-Darlehen sind drei Jahre bis hin zu einem halben Jahr vor Ablauf der Zinsbindungsfrist. Bevor du jedoch ein solches Darlehen in Anspruch nehmen kannst, musst du bestimmte Bedingungen erfüllen. Wenn die Zinsbindung der aktuellen Baufinanzierung beispielsweise noch über sieben Jahre beträgt, ist ein Forward-Darlehen meist nicht möglich.

Die Zeit zwischen Vertragsabschluss eines Forward-Darlehens und Ablauf der Zinsbindungsfrist der aktuellen Finanzierung wird auch Forward-Phase genannt. In Einzelfällen kann diese Vorlaufzeit für ein Forward-Darlehen fünf Jahre betragen. Dies ist aber nicht der Regelfall.

Inwiefern du eine Haus Anschlussfinanzierung bei der KfW abschließen kannst, ist abhängig von der Kreditsituation, in der du dich befindest. Grundsätzlich lassen sich drei verschiedene Ausgangssituationen unterscheiden:

Du hast eine übliche Baufinanzierung bei deiner Hausbank oder einem anderen Kreditinstitut laufen, deren Anschlussfinanzierung in den nächsten Monaten ansteht, und du überlegst, ob du diese bei der KfW abschließen kannst. In diesem Fall wird aber eine Anschlussfinanzierung bei der KfW nicht möglich sein, da Darlehen der KfW nicht für eine Umschuldung vorgesehen sind.

Du verfügst derzeit über ein KfW-Darlehen und dessen Zinsbindung läuft in absehbarer Zeit aus. Die Vertragslaufzeit geht jedoch über die auslaufende Zinsbindung hinaus. Hier bist du dann sogar verpflichtet, die neuen Zinskonditionen, die dir die KfW anbietet, zu übernehmen. Im Normalfall hast du dann die Wahl zwischen einer fünf- oder zehnjährigen Zinsbindung. Dieses Vorgehen ähnelt einer Prolongation, wobei es sich im engeren Sinne gar nicht um eine Anschlussfinanzierung handelt, da kein neuer Darlehensvertrag geschlossen wird.

Wenn Zinsbindung und Vertragslaufzeit des KfW-Darlehens enden, ist keine Anschlussfinanzierung bei der KfW möglich. Diese müsstest du dann bei einem Kreditinstitut deiner Wahl abschließen, womöglich auch zu schlechteren Zinskonditionen. Daher lohnt es sich in diesem Zuge schon frühzeitig Angebote einzuholen und zu vergleichen, um eine möglichst zinsgünstige Anschlussfinanzierung zu finden und abzuschließen.

Warum du dir die Zeit für einen Anschlussfinanzierungsvergleich nehmen solltest, zeigt die folgende Beispielrechnung mit einem Anschlussfinanzierungs-Vergleichsrechner sehr deutlich:

|

Sollzins 2,40 % |

Sollzins 2,60 % |

Darlehensbetrag |

200.000 € |

200.000 € |

Zinsbindung |

10 Jahre |

10 Jahre |

Anfänglicher Tilgungssatz |

2,00 % |

2,00 % |

Restschuld nach Zinsbindung |

154.842,58 € |

154.374,56 € |

Getilgter Betrag |

45.157,42 € |

45.625,44 € |

Zinszahlungen gesamt |

42.842,58 € |

46.374,56 € |

Wer für seine Anschlussfinanzierung Zinsen vergleicht, spart bares Geld: Der Unterschied des Sollzinssatzes von 0,2 Prozent ergibt in diesem Beispiel eine Zinsersparnis von 3.531,98 Euro!

Damit sich Kreditnehmer:innen günstige Bauzinsen für die Anschlussfinanzierung sichern können, sollten sie sich möglichst frühzeitig mit der Suche nach Alternativen befassen. Rund sechs bis zwölf Monate vor dem Ablauf des aktuellen Kredits gilt es, sich einen Überblick über die aktuellen Zinsen für die Anschlussfinanzierung zu verschaffen. Maßgeblich für die Anschlussfinanzierungs-Zinsen ist dabei die Entwicklung der allgemeinen Marktzinsen:

Zinsentwicklung positiv = Anschlussfinanzierung wird teurer als bisheriges Darlehen

Zinsentwicklung negativ = Anschlussfinanzierung wird günstiger als bisheriges Darlehen

Wichtig: Ist abzusehen, dass das allgemeine Zinsniveau in den kommenden Monaten weiter ansteigen wird, sollten sich Kreditnehmer:innen schon die heutigen Zinsen sichern – die Anschlussfinanzierung wird sonst noch teurer. Wenn allerdings von einem weiteren Absinken ausgegangen wird, kannst du auch erst zwei bis drei Monate vor dem Ende des Kreditvertrags den Zinssatz der Anschlussfinanzierung verhandeln.

Die Anschlussfinanzierung nach Widerruf lohnt sich nur dann, wenn das allgemeine Marktniveau seit dem Zeitpunkt des Darlehensabschlusses gesunken ist.

Ungeachtet dessen, für welche Art der Anschlussfinanzierung für das Haus du dich entscheidest: Es ist ratsam zu berechnen, ob eine Anschlussfinanzierung mit Sondertilgungen zu geringeren Zinskosten nach Ablauf der Zinsbindungsfrist führt.

Nimm dir daher unbedingt die Zeit, um für deine Anschlussfinanzierung einen Tilgungsplan zu erstellen. Probiere dabei verschiedene Varianten aus und suche eine Variante, die du sicher bewältigen kannst.

Manchmal kann eine Anschlussfinanzierung mit der Möglichkeit von jährlichen Sondertilgungen letztendlich günstiger sein als ein anderes Angebot mit einem niedrigeren Zinssatz.

|

Angebot (mit Sondertilgungen) |

Angebot (ohne Sondertilgungen) |

Darlehenssumme |

100.000,00 € |

100.000,00 € |

Jährliche Sondertilgungen |

1.000,00 € |

keine |

Sollzinssatz p.a. |

1,70 % |

1,60 % |

Zinsbindung |

10 Jahre |

10 Jahre |

Anfänglicher Tilgungssatz |

2,50 % |

2,50 % |

Restschuld |

61.870,78 € |

72.908,47 € |

Getilgter Betrag |

38.129,22 € |

27.091,53 € |

Zinszahlungen gesamt |

13.870,78 € |

13.908,47 € |

Viele Banken und Versicherer bieten ein Anschlussdarlehen in Kombination mit einer Kapitallebensversicherung an. Dabei wird meist die Ablaufleistung der Versicherung zur Tilgung eingesetzt und gleichzeitig die Familie der Kreditnehmer:innen im Todesfall abgesichert. Das klingt auf dem Papier interessant, lohnt sich in der Realität aber meistens nicht.

Gründe gegen die Anschlussfinanzierung bei einer Versicherung:

Die kalkulierte Überschussbeteiligung wird nicht garantiert und fällt unter Umständen sehr niedrig aus

Wenn der:die Bauherr:in sein:ihr Haus verkaufen will oder muss, bekommt er:sie von der Versicherung nur den Rückkaufswert erstattet

Wichtigstes Argument gegen eine Versicherungslösung ist der meist signifikant höhere Effektivzinssatz

Normalerweise sparen Kreditnehmer:innen Zinsen, wenn sie ihr Hypothekendarlehen laufend tilgen. Weil diese kontinuierliche Tilgung bei der Versicherungsvariante entfällt, erhöht sich dadurch die Zinsbelastung.

Beispiel: Bei einem Darlehenszins von fünf Prozent und einer Rendite aus der Lebensversicherung von drei Prozent erhöht sich bei einer 20-jährigen Laufzeit der Effektivzins auf hohe 6,13 Prozent.

Trotzdem kann es sich lohnen, für das Anschlussdarlehen zur Baufinanzierung auch bei einer Versicherung nachzufragen, denn einige Versicherer bieten Darlehen ähnlich wie bei einer Bank an. Teilweise gibt es sogar Sonderkonditionen oder die Versicherung übernimmt die Kosten für die Grundbuchumschreibung. Wenn du Beamt:in bist, kannst du auch im Rahmen eines Beamt:innendarlehens interessante Konditionen bei Versicherungen erhalten. Auch, wenn die Bank die Anschlussfinanzierung für dein Haus abgelehnt hat, kannst du bei einer Versicherung Angebote einholen.

Die Risikokomponente, die normalerweise durch eine Kapitallebensversicherung abgedeckt wird, lässt sich viel günstiger über eine Restschuldversicherung erreichen.

Banken lehnen eine Anschlussfinanzierung dann ab, wenn sie hinsichtlich der geplanten Tilgung Bedenken haben. Annahmen dafür, dass die vereinbarten Zahlungen nicht rechtzeitig oder gar nicht eintreffen könnten, sind:

Negative Kredithistorie/SCHUFA-Einträge

Rückstände von Kreditraten

Rücklastschriften

Vergleich von Raten und Einkommen – hohe Ratenbelastung

Schwankendes Einkommen (beispielsweise Selbstständige und Freiberufler:innen)

Bei der Anschlussfinanzierung werden demzufolge die gleichen Kriterien und Parameter überprüft. Der Sinn der Überprüfung ist es, die Bonität richtig einzuschätzen. Stehst du finanziell schlechter da als bei der Aufnahme des ursprünglichen Immobilienkredites, ist es durchaus möglich, dass die Bank nach dem Zinsbindungszeitraum eine Prolongation ablehnt. Eine Fortführung der Immobilienfinanzierung ist in dem Fall nicht möglich.

Einen rechtlichen Anspruch auf eine Anschlussfinanzierung hast du nicht. Du kannst die Prolongation bei deiner Bank also nicht einklagen.

Wird die Nachfinanzierung von der Bank abgelehnt, haben Immobilienbesitzer:innen das Nachsehen und stehen vor Schwierigkeiten. Im schlimmsten Fall kann es sogar passieren, dass es zu einem Verlust des Eigenheims kommt. Aber es gibt auch Möglichkeiten, um die Bank doch noch zu überzeugen.

Mögliche Dinge, die zur Genehmigung einer Nachfinanzierung verhelfen, sind:

Verringern der Kreditsumme

Verlängern der Kreditlaufzeit

Angeben von Bürg:innen

Ausgleichen des Dispositionskredits

Diese vier Varianten können dir durchaus dabei helfen, die Bank zu einer Anschlussfinanzierung zu bewegen. Werden die Kreditsumme verringert oder die Laufzeit verlängert, sinkt die monatliche Rate. Bedenke aber, dass du bei einer längeren Laufzeit im Endeffekt einen höheren Betrag aufgrund anfallender Zinsen zurückzahlen musst.

Je nach Situation kann es jedoch sein, dass die Konditionen trotzdem nicht ausreichen, um die Anschlussfinanzierung zu erhalten. Vielleicht hast du dann eine:n Bürg:in zur Hand, der im Vertrag aufgenommen werden kann. Ist ein:e Bürg:in vorhanden, haftet diese:r im Falle des Zahlungsausfalls. Banken haben so eine erhöhte Sicherheit und erhalten mit größerer Wahrscheinlichkeit ihr Geld zurück.

Du könntest aber auch versuchen, die eigene Bonität zu verbessern. Hast du mehrere Konten, könntest du diese zusammenlegen. Dispokredite solltest du vorzugsweise ausgleichen, um die Chancen auf die Anschlussfinanzierung zu vergrößern. Ebenfalls solltest du einen Blick in die SCHUFA werfen und schauen, ob die Einträge wirklich korrekt sind.

Manchmal hilft auch ein Bankenwechsel hin zu einem Kreditinstitut mit weniger strengen Vorgaben oder die erwähnte Anfrage bei einer Versicherung.

Unerwartete Schäden am Haus, die längst geplante energetische Sanierung oder die fällige Renovierung der Fassade: Als Eigentümer:in kommst du schnell in die Situationen, zusätzliches Budget für das Eigenheim auftreiben zu müssen. Wer zu diesem Zeitpunkt eine laufende Anschlussfinanzierung aufweisen kann, spielt dann vielleicht mit dem Gedanken, das Darlehen einfach aufzustocken.

Generell kannst du die Höhe des Anschlussdarlehens ohne Probleme aufstocken und so mehr Geld erhalten, als du für die Ablösung der Restschuld benötigst. Als Grenze gilt hier zumeist die Höhe des ursprünglichen Darlehens.

Beispiel:

Betrug der Immobilienkredit also beispielsweise 250.000 Euro und die Restschuld liegt nun bei 175.000 Euro, kannst du die 75.000 Euro Differenz auf dein Anschlussdarlehen aufschlagen und hast so erneut einen Kredit von 250.000 Euro, den du tilgen musst.

Aufgrund der größeren finanziellen Belastung – entweder in Form einer größeren Monatsrate oder einer längeren Laufzeit und den dadurch höheren Zinszahlungen – sollte das Anschlussdarlehen natürlich nicht ohne Grund erhöht werden. Sinnvoll ist eine Aufstockung der Anschlussfinanzierung beispielsweise dann, wenn größere Modernisierungs- oder Sanierungsarbeiten an der Immobilie anstehen, für die sowieso entsprechendes Budget benötigt wird.

Statt einen weiteren Kredit aufzunehmen, beantragst du die benötigte Summe einfach im Rahmen deiner sowieso laufenden Anschlussfinanzierung. Das hat den Vorteil, dass du weiterhin nur einen Kredit bei einem Anbieter im Auge behalten musst, statt dich mit verschiedenen Tilgungen, Fristen und Verträgen auseinanderzusetzen.

Wenn du bereits während der Forward-Phase, also vor der Auszahlung des Forward-Darlehens, feststellst, dass du eine höhere Summe als vereinbart benötigst, hast du schlechte Karten. Der Kredit muss so abgenommen werden, wie es vertraglich vereinbart wurde.

Nach mehreren Finanzierungsrunden ist es endlich so weit: Die Restschuld deiner Immobilienfinanzierung ist auf wenige zehntausend Euro geschrumpft. Banken gewähren jedoch selten eine Anschlussfinanzierung für Beträge unter 50.000 Euro.

Manche Banken lassen sich zwar auch auf ein Anschlussdarlehen in Höhe von 50.000 oder 20.000 Euro ein. Dafür verlangen sie aber auch erhebliche Zinsaufschläge, sodass du als Kreditnehmer:in nicht mehr von den niedrigen Zinssätzen der Immobilienfinanzierung profitieren kannst.

Verweigert dir die Bank ein Anschlussdarlehen aufgrund der zu niedrigen Restschuld, hast du grundsätzlich zwei Möglichkeiten:

Ein Weg, um die Bank zur Kreditvergabe zu bewegen, ist die Aufstockung der Darlehenssumme auf den Mindestbetrag.

Als Immobilienbesitzer:in kommen immer wieder Kosten für Reparaturen, Modernisierungen oder Sanierungsarbeiten auf dich zu – das zusätzliche Kapital aus dem Kredit kann für diese Aufwendungen auf die Seite gelegt werden.

Benötigst du es bis zum Ende der Laufzeit nicht, kannst du es im Idealfall zum Ablösen einer eventuell erneut auftretenden Restschuld nutzen.

Kommt eine Aufstockung der Darlehenssumme für dich nicht infrage, kannst du einen zweckungebundenen Konsument:innenkredit aufnehmen. Im Vergleich zur Baufinanzierung sind diese Kredite jedoch deutlich teurer. Entweder sind die Zinsen oder die monatlichen Raten erheblich höher. In Niedrigzinsphasen lohnt sich dennoch ein Kreditvergleich.

Wenn sich vor der zweiten oder dritten Finanzierungsrunde bereits abzeichnet, dass am Ende der Sollzinsbindung nur noch eine geringe Restschuld von mehreren zehntausend Euro übrigbleibt, solltest du ein Volltilgerdarlehen in Betracht ziehen. Im Gegensatz zu einem Annuitätendarlehen werden beim Volltilgerdarlehen die Tilgungsraten so berechnet, dass am Ende der Laufzeit die gesamte Darlehenssumme abbezahlt ist – es bleibt also keine Restschuld.

Alle Interessen einer Erbengemeinschaft unter einen Hut zu bekommen kann ganz schön nervenaufreibend sein. Eine Anschlussfinanzierung für eine Erbengemeinschaft scheint da fast aussichtslos. Um herauszufinden, wie die Erbengemeinschaft mit den offenen Forderungen der Bank am besten umgeht, müssen der laufende Kredit und seine Bedingungen genau betrachtet werden. Informiere Dich in unserem Beitrag "Erbengemeinschaft erbt Immobilie mit laufender Finanzierung" welche Möglichkeiten es für dich gibt.

Fordere von deiner Bank spätestens drei Monate vor Ende der Zinsbindung ein Angebot für die Anschlussfinanzierung an. So schaffst du dir das nötige Zeitpolster für einen Vergleich mit anderen Finanzierungsangeboten.

Wenn dein:e Bankberater:in dich vor dem Aufwand und den Kosten eines Wechsels zu einer anderen Bank warnt, solltest du gelassen bleiben – die Gebühren sind gering. Beinhaltet das neue Angebot einen niedrigeren Zinssatz, solltest du zumindest über einen Wechsel nachdenken!

Ein Anschlussdarlehen ist nicht so komplex wie der erste Kredit. Der Beratungsaufwand sinkt, schließlich kennst du bereits deine Finanzierungssumme, die Höhe der Raten und die Zinsbindungsfrist. Deshalb lohnt sich auch die Suche im Internet: Direktbanken oder Finanzvermittler bieten oft besonders attraktive Konditionen.

Vor allem in einer Niedrigzinsphase lohnt es sich, die Konditionen von heute bereits für ein Anschlussdarlehen in ein bis fünf Jahren festzuschreiben. Wenn du glaubst, dass die Zinsen steigen, solltest du unbedingt die Konditionen eines Forward-Darlehens prüfen.

Wenn du die bisherigen Raten problemlos zahlen konntest, solltest du die Höhe der monatlichen Rückzahlungen auch dann beibehalten, wenn du weniger Zinsen zahlen musst. In diesem Fall erhöht sich die Tilgung: Das spart Kosten bei der Anschlussfinanzierung!

Wenn du deinen Finanzierungspartner wechselst, bietet sich dir eine günstige Gelegenheit, eine Sondertilgung zu leisten und nur einen Teil der Restschuld zu finanzieren. Bei gleichbleibender Rate sinken dadurch die Zinsen, du bist schneller schuldenfrei. In diesem Fall musst du auch keine Vorfälligkeitsentschädigung befürchten.

Das Anschlussdarlehen muss nicht das gesamte Restdarlehen abdecken. Du kannst daher problemlos in eine dritte Finanzierungsrunde gehen.

Grundsätzlich gilt:

- Sind die Zinsen niedrig, solltest du eine lange Zinsbindung wählen, vielleicht sogar bis zur Schuldenfreiheit.

- Bei hohen Zinsen bietet sich eine kurze Laufzeit an, wenn du etwa auf günstigere Konditionen in wenigen Jahren spekulieren kannst.

Bei einem Beleihungsauslauf von unter 80 Prozent musst du in den seltensten Fällen mit einer grundlegenden Neubewertung deiner Immobilie rechnen. Allerdings kann es sinnvoll sein, wenn du eine Neuschätzung selbst initiierst – sofern der Wert der Immobilie gestiegen ist!

Für selbstgenutzte Immobilien ist die Kombination aus Darlehen und Kapitallebensversicherung selten sinnvoll. Besser kombinierst du ein klassisches Darlehen mit einer günstigen Restschuldversicherung. Manche Versicherungen bieten aber auch günstige Anschlusskredite an.

Wenn du Vergleichsangebote eingeholt haben und mit der Betreuung durch deine alte Bank zufrieden warst, lohnt sich eine zweite Verhandlungsrunde.

Bei langjährigen Kund:innen, die ihre Raten fristgemäß gezahlt haben, sinkt bei einer Anschlussfinanzierung das Risiko für die Bank – Grund genug, die Anschlussfinanzierung noch nachzuverhandeln und selbstbewusst bessere Konditionen als bei den Vergleichsbanken zu fordern.

Die ImmoScout24 Redaktion verfasst jeden Beitrag nach strengen Qualitätsrichtlinien und bezieht sich dabei auf seriöse Quellen und Gesetzestexte. Unsere Redakteur:innen haben ein hohes Niveau an Immobilienwissen und informieren dich als Expert:innen mit informativen und vertrauenswürdigen Inhalten. Wir verbessern und optimieren unsere Inhalte kontinuierlich und versuchen, sie so leserfreundlich und verständnisvoll wie möglich für dich aufzubereiten. Unser Anliegen ist es dabei, dir eine erste Orientierung zu bieten. Für persönliche Anfragen deiner rechtlichen oder finanziellen Anliegen empfehlen wir dir, eine:n Rechts-, Steuer-, oder Finanzberater:in hinzuzuziehen.

Ähnliche Artikel

Ähnliche Artikel